Что такое налог

Налог – это обязательная, безвозмездная выплата, взимаемая с граждан и организаций в пользу государства с целью обеспечения его деятельности.

Сбор – обязательный взнос, который взимается с физических лиц и организаций в качестве условия совершения государством юридически-значимых действий, например, предоставление прав или передачу разрешений/лицензий.

Согласно п. 1 ст. 38 НК РФ объектами налогообложения могут быть «операции по реализации товаров/работ/услуг, имущество, прибыль, доход, стоимость реализованных товаров/работ/услуг либо иной объект».

Налоги – главный источник финансирования деятельности государства, однако они выполняют и ряд других, не менее значимых функций:

- Фискальная заключается в том, что из налогов формируется государственный бюджет.

- Регулирующая заключается в том, что с помощью налогов государство может стимулировать или тормозить производство тех или иных товаров.

- Контролирующая заключается в том, что государство через налоги наблюдает за деятельностью экономических субъектов.

- Социальная или перераспределительная заключается в том, что с помощью налогов государство может уменьшить финансовое неравенство между гражданами.

- Экономическая состоит в том, что с помощью понижения налогов государство может стимулировать экономическую деятельность предпринимателей.

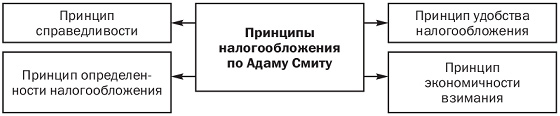

Для того, чтобы налоги действовали на благо экономики страны, они должны соответствовать принципам налогообложения, сформулированным Адамом Смитом. Принципа налогообложения всего четыре:

Принципы налогообложения по А. Смиту

— Равномерность или равнонапряженность, то есть правила и нормы изъятия налога для всех налогоплательщиков должны быть общими.

— Определенность, то есть ставки налогообложения должны быть четкими, ясными, стабильными.

— Простота и удобство оплаты налогов для налогоплательщиков.

— Умеренность, ограниченность сумм налога, их уплата не должны быть для налогоплательщика тяжким бременем.

Основные виды налогов

Налоги, которые взимаются в большинстве стран мира, можно классифицировать по следующим основаниям:

- субъект налогообложения;

- объект налогообложения;

- механизм формирования налога;

- источник налога;

- принципы взыскания налога.

По субъектам налогообложения налоги делятся на:

- Налоги с юридических лиц (с предприятий, организаций, учреждений, например, с частной юридической конторы или пекарни), который уплачивает предприниматель за оформленное им юридическое лицо.

- Налоги с физических лиц, которые уплачивают граждане страны и лица без гражданства.

По механизму формирования налога выделают:

- Прямые налоги, которые взимаются с тех, кто владеет имуществом, получает доход (прибыль или заработную плату).

Виды косвенных налогов.

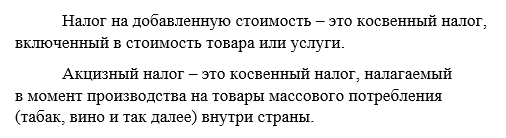

- Косвенные налоги, которые платит потребитель продукции, выпускаемой или продаваемой на рынке товаров и услуг (налог на добавленную стоимость, акциз).

По источникам налогообложения выделяют:

- Налоги с заработанных доходов, то есть с заработной платы, гонораров, прибыли предприятий, прибыли от экономических субъектов, находящихся в собственности физического лица.

- Налоги с дивидендов, процентов по вкладу, ресурсных платежей, то есть платы за право пользоваться землей и ее недрами.

Виды налоговой ставки

Налоговая ставка – это величина налога, которая приходится на единицу налогообложения (рубль дохода, гектар земли и так далее).

Различают четыре вида налоговых ставок:

| Вид налоговой ставки | Описание |

| Твердая ставка | Это ставка налога за единицу обложения, которая устанавливается независимо от общего дохода.

При такой налоговой ставке владелец десяти гектаров земли с доходом в 20 000 рублей за 1 гектар будет платить столько же, сколько и владелец 100 гектаров с доходом в 1 млн. рублей. |

| Пропорциональная

ставка (или подоходный налог) |

Это налог, состоящий из фиксированного процента дохода вне зависимости от его размера.

То есть при пропорциональной ставке налога в 3% человек с доходом в 20 000 руб. и человек с доходом в 1 млн. рублей будут платить государству 3% от своих доходов. В России с 2001 года этот налог составляет 13%. |

| Прогрессивная ставка | Это ставка, которая увеличивается по мере роста облагаемого дохода.

То есть, человек, доход которого составляет 20 000 руб., будет платить 3% от своего дохода, а человек, доход которого составляет 1 млн рублей, будет платить больше (в зависимости от установленных законом соотношений), например, 15%. |

| Регрессивная ставка | Это ставка, которая уменьшается по мере роста облагаемого дохода.

При такой ставке человек, имеющий доход в 20 000 рублей, будет платить налог в 15% от своего дохода, а человек, имеющий 1 млн. рублей, будет платить 3%. |

Налоговая система в России

Основными принципами формирования налоговой системы в нашей стране являются:

- Обязательность уплаты налогов.

- Удобство и простота налоговой системы для налогоплательщиков.

- Гибкость налогов, их изменение в условиях изменяющегося хозяйства.

- Невозможность двойного налогообложения.

- Прогрессивное и льготное налогообложение.

Российское налогообложение имеет трехуровневую систему и состоит из:

| Уровень налогообложения | Виды налогов |

| Федеральные налоги и сборы

(выплачивают все граждане РФ). |

— налог на добавленную стоимость;

— акциз; — налог на доход физического лица; — государственная пошлина; — налог на прибыль предприятия; — единый социальный налог; — налог на добычу полезных ископаемых; — водный налог. |

| Региональный налог

(выплачивают все люди, проживающие в определенном регионе). |

— налог на имущество предприятия/организации;

— налог на игорный бизнес; — транспортный налог; |

| Местные налоги (выплачиваются жителями города/поселения). | — налог на имущество физических лиц;

— земельный налог. |